Bitcoin ETF: Qué es, cómo funciona y cuál es el mejor

El siguiente artículo lo hemos querido dedicar al estudio y análisis de los Bitcoin ETF. Estos productos de reciente lanzamiento han generado altas expectativas en el mercado, lo que se ha traducido en una marcha positiva para el precio de las criptomonedas. A fin de cuentas, el volumen de activos que gestionan estos vehículos sobrepasa holgadamente los 9 billones de dólares (8,27 billones de euros aproximadamente). Con que una pequeña parte decida trasladarse al Bitcoin, el repunte para BTC será destacado.

A continuación ofreceremos un repaso acerca de qué es un ETF de Bitcoin y cuál es su funcionamiento. También hemos elaborado un listado donde recogemos a los mejores ETF de Bitcoin que podemos encontrar en el mercado. Destacaremos en ellos varios puntos clave como por ejemplo su tasa de costes.

Nuestro objetivo es que, una vez finalizada la lectura, el usuario tenga los conocimientos esenciales acerca de estos productos, e incluso sepa a dónde dirigirse si quisiera implementar algún tipo de inversión en ellos.

Bitcoin ETF: ¿Qué es y cómo funciona?

Los ETF o Exchange Traded Funds son un vehículo de inversión muy popular, que entra dentro de lo que se conoce como Instituciones de Inversión Colectiva. Dentro de esta categoría es donde también se engloban los fondos de inversión tradicionales, con quienes guardan algunas similitudes.

En ambos casos estamos hablando de patrimonios de un conjunto de inversores, cuya gestión se encarga a una sociedad gestora y la custodia de los activos la ejerce una sociedad depositaria.

Al tratarse de un patrimonio, lo que se emiten son participaciones del mismo, de forma tal, que el inversor interesado compra dichas participaciones cuando invierte en el ETF.

Ahora bien, los ETF tienen dos peculiaridades esenciales. Por un lado en su estilo de inversión, los fondos de inversión ordinarios trabajan principalmente en lo que se conoce como Gestión Activa, que supone tener a un equipo de gente trazando la estrategia de inversión del producto, comprando y vendiendo en consecuencia. Eso no ocurre con los ETF, pues aquí se aplica la Gestión Pasiva, donde la gestora se limita a replicar a un índice o activo de referencia pero no aplica ningún tipo de estrategia.

Por otro lado, los ETF funcionan como un híbrido entre fondo y acción, en tanto que cotizan en tiempo real durante un horario de negociación establecido por la bolsa de valores donde se lista.

Del mismo modo que compramos acciones de BBVA o Apple, podemos comprar participaciones de un ETF de Bitcoin observando las oscilaciones de precio. Esto no ocurre con los fondos de inversión tradicionales, donde lo que se hace es ofrecer un valor liquidativo con 1 o 2 días de margen.

Características del ETF de Bitcoin

El ETF como tal se dedicará a hacer exactamente lo mismo que haga su activo subyacente. En este caso, copiará lo que haga el Bitcoin. Para ello existen dos tipos de réplica: física o sintética.

- Réplica física es aquella que se hace cuando el ETF compra el activo real sobre el que se refiere. En este caso la réplica física de un ETF de Bitcoin es comprar directamente BTC en el mercado y custodiarlo.

- Réplica sintética es cuando la exposición del ETF se hace mediante derivados. En este caso sería emplear derivados sobre Bitcoin, pero sin adquirir en ningún momento BTC real.

En estos momentos los ETF de Bitcoin con los que trabajamos son de réplica física. Todos ellos han adquirido la criptomoneda en el mercado secundario y la han dispuesto en sus respectivas carteras.

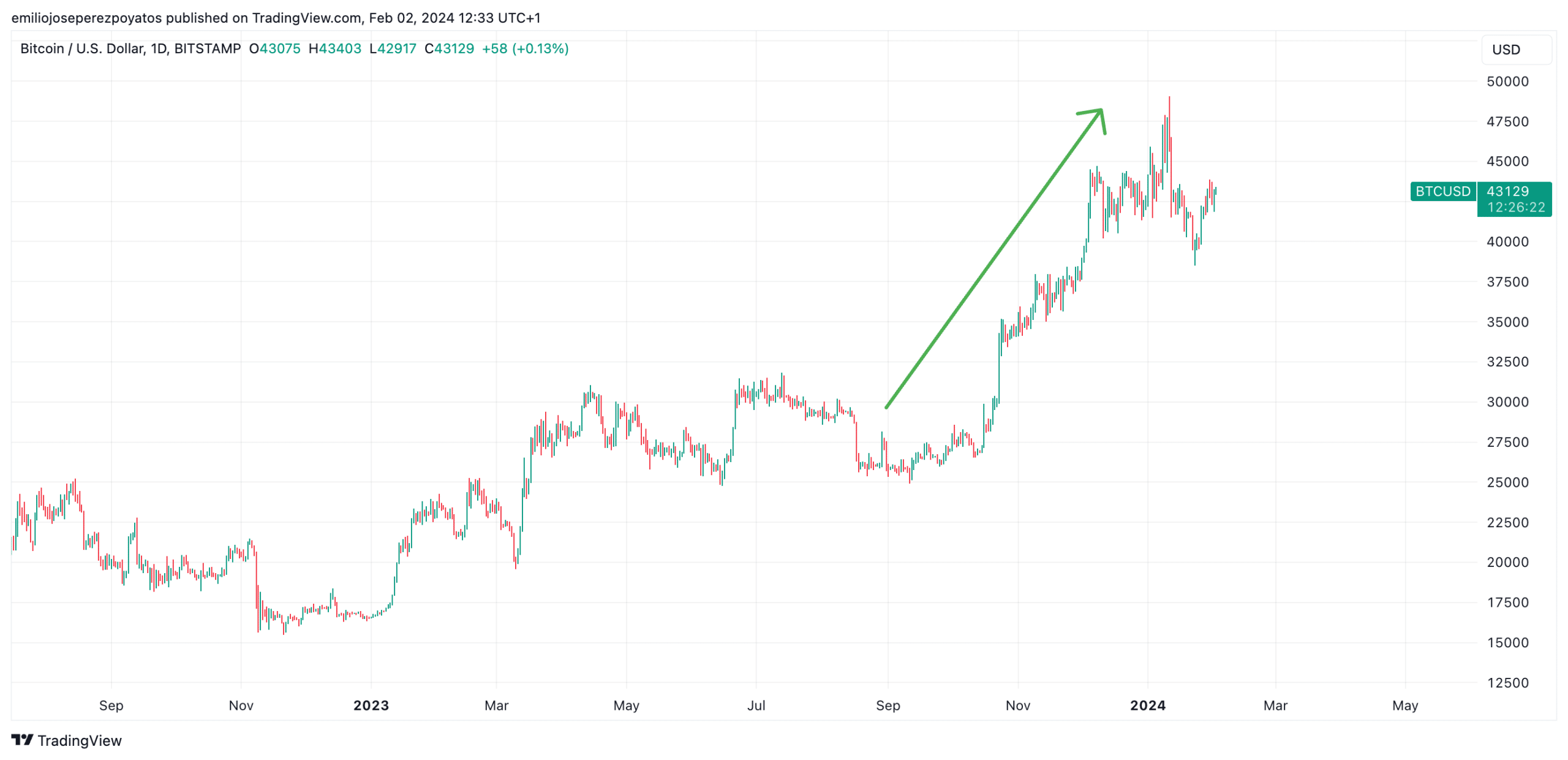

A diferencia de lo que ocurre cuando hay réplica sintética, la réplica física es buena para el mercado porque supone un incremento sustancial de la demanda de lo activos reales. Así por ejemplo ocurrió en el cuarto trimestre de 2023, cuando las gestoras comenzaron a comprar BTC para armar sus productos:

De hecho, los analistas consideran que el lanzamiento de los ETF de Bitcoin pueden suponer un aliciente perfecto para que la criptomoneda reina bata sus máximos ATH con relativa facilidad.

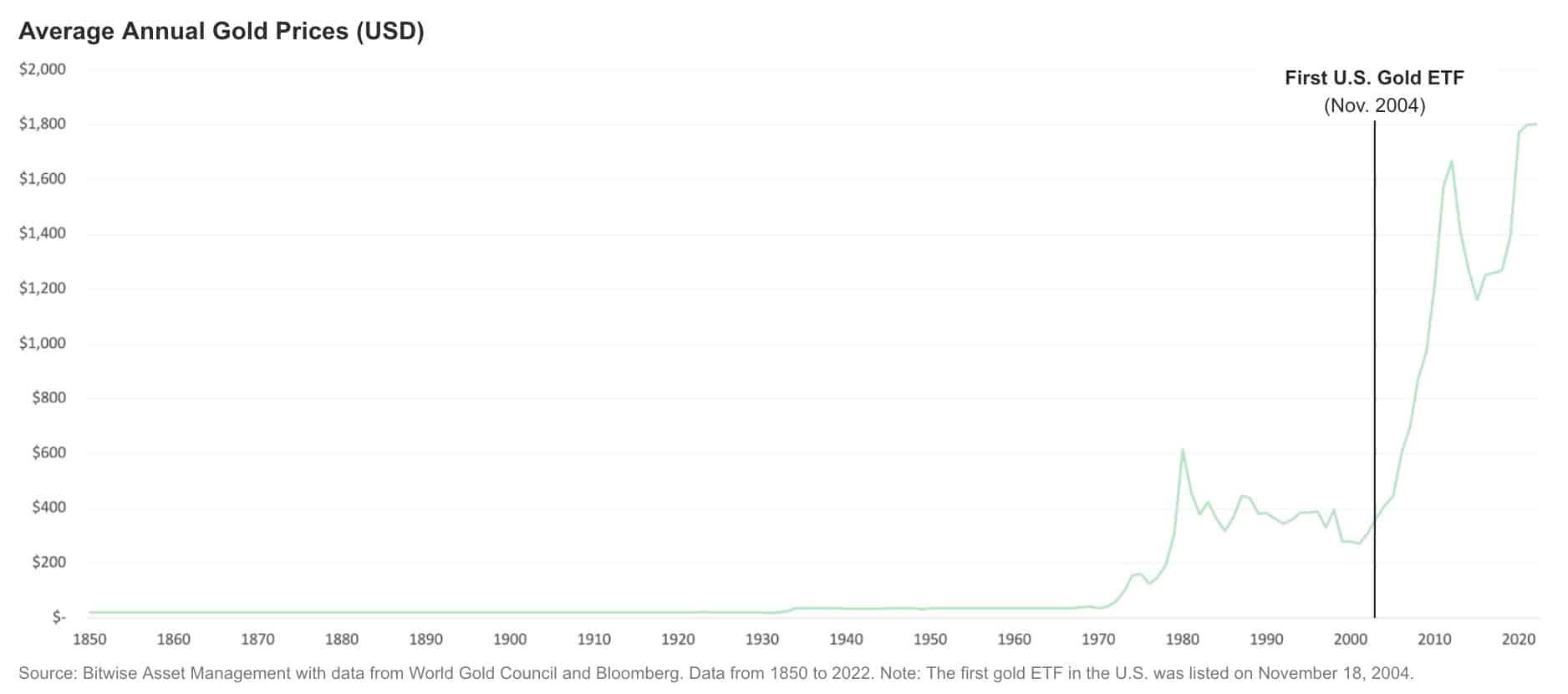

Para semejante afirmación se basan en el efecto que en su día tuvo la introducción de los ETF sobre oro en 2004. Con los gráficos delante, podemos ver que el precio se cuadruplicó:

Los primeros ETF de Bitcoin se lanzaron el 10 de enero de 2024 tras la aprobación de la Securities and Exchange Commission, organismo regulador de los mercados financieros en EEUU.

Negociar con un ETF de Bitcoin

La inversión en un ETF de Bitcoin es relativamente simple y a los efectos similar al proceso de compra de una acción ordinaria. Basta con darse de alta en una entidad que recoja ETF en su portfolio de producto, depositar nuestro capital y después efectuar la inversión por el volumen que estimemos.

Conviene señalar que la práctica totalidad de ETF de Bitcoin que hay en el mercado cuentan con USD como divisa base, así que si trabajamos de normal con euros vamos a tener que convertir nuestra moneda previamente.

La evolución del precio del ETF se recogerá en tiempo real, entre semana y en el horario de negociación que marque la bolsa en la que cotiza el producto. Por lo general estaremos hablando de horario norteamericano, que aplicado al huso español sería de 15:30 a 22:00 horas, el mismo que siguen el NYSE y el ARCA.

Al tener Bitcoin real en su cartera, la evolución que seguirán los ETF de Bitcoin será la misma que haga la criptomoneda con muy poca diferencia. Si BTC sube un +5,90% en una sesión, el cambio esperado para su ETF rondará esa cifra, aunque siempre será ligeramente menor porque han de descontarse gastos y variaciones por el método de cálculo aplicado.

¿Tiene futuro el ETF de Bitcoin?

En un contexto como el actual, donde las criptomonedas avanzan a gran velocidad e incluso vemos tokens vinculados a la inteligencia artificial, los ETF son el mejor respaldo para Bitcoin. A fin de cuentas, la gran baza de este activo es haber llegado primero y ser la más conocida. Otros proyectos gozan de una tecnología más avanzada, pero una moneda, sea fiat o criptográfica, requiere de usuarios.

Por otro lado , aunque la SEC tradicionalmente se ha mostrado reacio a este tipo de activos, ha terminado dando carta de naturaleza a Bitcoin gracias a los ETF. Con ello el futuro se vislumbra con mayor claridad, ya que la cuestión legal siempre ha sido una de las trabas que se ha encontrado este mercado. Caminamos pues hacia una normalización de las criptomonedas como activo habitual de inversión.

¿Cómo escoger el mejor ETF de Bitcoin?

A la hora de invertir en un ETF, sea éste de Bitcoin o de cualquier otro subyacente, hay una pregunta que siempre se repite: ¿cómo sé cuál es el mejor?.

Por definición, un ETF sobre Bitcoin de BlackRock invierte exactamente en lo mismo que un ETF sobre Bitcoin de Fidelity.

Bajo esta premisa, lo lógico es pensar entonces que da lo mismo con qué producto trabajemos, pues los resultados serán iguales. Ahora bien, esto no es cierto del todo. Aunque la tendencia que sigan sea la misma, la rentabilidad final puede presentar algunas diferencias.

El TER y el TE

Para escoger el mejor ETF de Bitcoin (y extensible al resto de tipologías de ETF posibles) vamos siempre a fijarnos en dos elementos que además las gestoras hacen públicos, y son el Tracking Error y el TER.

- Tracking Error (TE): Se conoce como tracking error o TE a la medida que sirve para reflejar el la perfección de la réplica que ejerce el ETF. Dicho de forma sencilla, con el TE sabremos hasta qué punto el comportamiento del ETF es el mismo que el del subyacente al que refiere. El tracking error se gradúa de partiendo de cero como el punto de réplica perfecta, y a partir de ahí va creciendo cuanto más se diluye la relación entre el ETF y el activo al que sigue. Por lo tanto, siempre será preferible optar por el producto que presente un TE más bajo.

- Total Expenses Ratio (TER): Estaríamos hablando aquí de algo tan básico en la inversión como lo son los gastos. El TER es importante porque recoge los costes totales que acarrea un ETF más allá de la simple comisión de gestión. Siendo como las comisiones van a repercutir en el resultado final de nuestra inversión, aquí también vamos a buscar aquellos productos que tengan un TER más bajo.

Al margen de lo anterior, que son criterios puramente cuantitativos, también hay quien condiciona su selección en base a otros factores. Por ejemplo, muchos inversores prefieren operar directamente con las grandes gestoras porque les brinda una mayor confianza que las gestoras pequeñas. Sin embargo, ya entramos en cuestiones subjetivas y no es nuestro cometido.

Los mejores ETF de Bitcoin al contado

A continuación mencionamos cuáles son, a día de hoy, los mejores ETF de Bitcoin al contado. Dicha información no tendrá en cuenta los TER promocionales que están aplicando temporalmente las gestoras para atraer clientela, sino que nos referiremos de manera directa al ratio fijo.

| SIMBOLO | NOMBRE | AUM (01/02/2024) | TER |

| IBIT | IShares Bitcoin Trust Registered | 2.780 millones USD | 0,25% |

| HODL | VanEck Bitcoin Trust | 128 millones USD | 0,25 |

| FBTC | Fidelity Wise Origin Bitcoin Fund | 2.350 millones USD | 0,25% |

| GBTC | Grayscale Bitcoin Trust | 21.200 millones USD | 1,50% |

| ARKB | ARK 21Shares Bitcoin ETF | 660 millones USD | 0,21% |

| EZBC | Franklin Bitcoin ETF | 60 millones USD | 0,29% |

| BITB | Bitwise Bitcoin ETF | 630 millones USD | 0,20% |

| BTCO | Invesco Galaxy Bitcoin ETF | 307 millones USD | 0,39% |

Los cinco principales ETF de Bitcoin, al detalle

1. IBIT, el ETF de la mayor gestora de activos del mundo

El iShares Bitcoin Trust Registered forma parte del amplio abanico de fondos que nos ofrece BlackRock, empresa que en estos momentos es el mayor gestor de inversiones del planeta.

Las participaciones se valoran diariamente en el índice CF Benchmarks. Éste sirve como índice de referencia una vez al día del precio en USD de los Bitcoins. Siempre es calculado a partir de las 4:00 pm ET.

Por el momento se trata del segundo mayor ETF de Bitcoin al contado del mercado, lo cual en parte se debe a la aplicación de una agresiva política de captación al reducir al 0,12% el TER durante un año o hasta que se alcancen los 5.000 millones de dólares AUM. A cierre de enero de 2024 su precio por título era de 24,54 $.

2. HODL, gestión experta para nuestro ETF

Hablamos ahora de un producto de la casa VanEck, especializada en el diseño y comercialización de ETF de toda índole. Fue de las primeras entidades en interesarse por las posibilidades de un ETF sobre BTC.

HODL realiza un seguimiento pasivo del precio de mercado de Bitcoins utilizando la tasa de referencia de Bitcoin de MarketVector, extrayendo datos de las cinco principales plataformas de negociación de esta criptomoneda.

Su patrimonio en fecha de observación es de 128 millones de dólares, y la comisión se fija en 0,25%. En su caso, han optado por lanzar el vehículo al mercado sin ningún tipo de promoción en un principio. El precio de cada participación era a cierre de enero de 2024 de 48,75 $.

3. FBTC, uno de los ETF de Bitcoin preferidos por los norteamericanos

Este fondo pertenece a la casa Fidelity, una de las gestoras más importantes de los Estados Unidos y con múltiples servicios de inversión que abarcan desde el mercado retail al institucional.

Las tenencias de cartera de FBTC se valoran diariamente en función del Tipo de Referencia Bitcoin de Fidelity. Éste se elabora utilizando los precios de Bitcoin de los mercados al contado elegibles y una metodología de precio medio ponderado por volumen.

El patrimonio actual le convierte en el tercer mayor ETF de Bitcoin del mercado, con 2.350 millones de dólares. Hasta el 31 de julio de 2024 está aplicando un TER del 0%, si bien a partir de esa fecha ya recuperará el nivel normal fijado en 0,25%.El precio a cierre de enero de 2024 es de 37,66 $.

4. GBTC, el mayor ETF de Bitcoin

Pasamos ahora a realizar una mención especial. Este ETF gestionado por Grayscale es el resultado de un Trust previo, sobre el cual la gestora pidió autorización para convertirse en ETF y así ser más accesible al público. Hasta la irrupción de los ETF de Bitcoin al contado el 10 de enero de 2024, el GBTC era el único producto de inversión regulado que contaba con BTC físico en su cartera.

El valor razonable de los Bitcoins del fondo se basa en el precio proporcionado por un agregado de varios mercados de activos digitales que el fondo considera como su mercado principal. El precio se fija a las 16:00, según horario de Nueva York, en cada una de las fechas de valoración.

Su patrimonio le sitúa como el mayor ETF de Bitcoin del mercado, con 21.200 millones de dólares AUM. La razón principal detrás de semejante patrimonio reside en que viene de un producto previo (el Grayscale Bitcoin Trust) que ya contaba con ese capital. El precio de la participación a cierre de enero de 2024 es de 38,41 $.

5. ARKB, el ETF de Cathie Wood

Aquellos versados en la inversión, sobre todo la inversión tecnológica y de vanguardia, conocerán el nombre de Cathie Wood. Esta mujer está a la cabeza de la gestora ARK Investments, empresa que se ha caracterizado por su vehículos de inversión altamente rentables.

Su nicho se centra fundamentalmente en la tecnología, y ha sido de las primeras entidades en considerar al Bitcoin como un valor financiero real. De hecho, varios de los ETF de ARK han estado durante años invertidos en el GBTC cuando todavía era un Trust.

Para calcular el valor de los Bitcoins, divide el periodo de observación, calcula las medianas ponderadas por volumen y determina los valores mediante la media aritmética igualmente ponderada de estas medianas.

El patrimonio actual de este ETF es de 660 millones de dólares, y cuenta con un ratio TER que le sitúa como el segundo vehículo más barato después del BITB. El precio a cierre de enero de 2024 fue de 43,06 $ por participación.

Ventajas y desventajas de un fondo cotizado de Bitcoin

Como paso previo a al cierre de nuestro análisis, vamos a enumerar las principales ventajas y desventajas que podemos encontrar en la inversión de los ETF de Bitcoin.

- La inversión a través de ETF de Bitcoin al contado nos permite acceder de forma fácil y rápida a la principal criptomoneda del mercado.

- Los ETF son productos ampliamente regulados y supervisados, los BTC de su cartera están convenientemente depositados en terceras entidades que también cumplen con estrictas normas de conducta.

- El acceso a los ETF es muy sencillo, operando a través de brókeres, entidades financieras y otras casas de inversión.

- Los ETF operan en mercados muy líquidos, donde es posible ejecutar compraventas de manera instantánea.

- No será necesario contar con una wallet para custodio de criptoactivos.

- A pesar de su estrecha relación, no es posible obtener una réplica al 100% del comportamiento de BTC. Esto se puede apreciar de forma notable cuando tomamos un amplio rango temporal.

- La negociación de los ETF de Bitcoin está restringida al horario del mercado en el que cotiza, mientras que uno puede comprar BTC de forma directa cualquier día y a cualquier hora.

- Si bien son significativamente más bajas que las de los fondos tradicionales, los ETF de Bitcoin también aplican comisiones de gestión. Esto siempre va a suponer una merma de nuestra rentabilidad frente a la que obtendríamos comprando la criptomoneda.

Conclusión: ¿Es una buena idea invertir en ETF de Bitcoin?

Los ETF de Bitcoin al contado han llegado para quedarse. Su irrupción dentro de un universo tan complejo y competitivo como el de la inversión pasiva brinda grandes oportunidades a los inversores. Dicho lo cual, lo único que pueden aportar al precio de BTC son flujos positivos, incrementando el número de demandantes y con ello el precio.

Quien quiera exponerse a la criptomoneda reina, sin la necesidad de mediar con exchanges o similares, tiene su aliado perfecto en el ETF de Bitcoin. A la hora de decidirnos por uno, el listado de nombres que hemos facilitado nos proporciona una fuente interesante de recursos. Todas las empresas ahí reflejadas son veteranas en el mundo de la inversión y cuentan con las máximas garantías en cuanto a seguridad y gestión de nuestros fondos.

Preguntas frecuentes:

¿Qué es un ETF de Bitcoin?

Los ETF de Bitcoin son productos financieros cotizados en tiempo real cuya cartera se compone exclusivamente de BTC al contado. Esto permite replicar de manera instantánea los movimientos del activo sin necesidad de adquirirlo de manera directa.

¿Cuándo se aprueba el ETF de Bitcoin?

La primera aprobación de los ETF de Bitcoin se produjo el pasado miércoles 10 de enero de 2024, después de un largo procedimiento administrativo que llevó a los tribunales a la propia SEC.

¿Cómo funcionan los ETF de Bitcoin?

A la hora de invertir con ETF, basta con acudir a un intermediario financiero que trabaje con este tipo de productos. Bien sea a través de banca, empleando brókeres online o cualquier otro proveedor similar. La compraventa es exactamente igual a la que se aplica sobre las acciones, y también hay unos determinados horarios de negociación. Incluso a nivel fiscal mantienen el mismo sistema.

La inversión en criptoactivos no está regulada, puede no ser adecuada para inversores minoristas y perderse la totalidad del importe invertido.

Es importante leer y comprender los riesgos de está inversión que se explican detalladamente en el Anexo II de la siguiente circular.

Liseth Seiffert

Liseth Seiffert

Erick L.

Erick L.

Irene Enrico

Irene Enrico